- ホーム

- 岩井事務所だより

岩井事務所だより

- 岩井事務所だより 2017/08/08 【岩井事務所だより】8月号「パートの収入と課税・社会保険関係」

- 労務 2017/08/28 【労務】最低賃金 京都856円

- その他 2017/08/25 【宿泊税】京都市も宿泊税導入へ

【岩井事務所だより】8月号「パートの収入と課税・社会保険関係」

2017/08/08

岩井事務所だより8月号は「パートの収入と課税・社会保険関係」です。

パート収入は給与所得とされますが、夫婦の可処分所得で考えた場合、一方のパート収入が年100万円を超えていくと、可処分所得がむしろ減少する場合があります。これは積年の問題とされていますが、就労調整対策という観点から、平成29年度税制改正では、配偶者控除・配偶者特別控除の見直しがされています。

以下、ポイントを整理してみます。

一 所得税の規定

1 パート収入に対する税

パート収入は、給与所得とされ、課税される所得は、パートの年収から給与所得控除(最低65万円)と基礎控除(38万円)などを差し引いた残額が対象となります。

つまり、103万円以下であれば所得税はかかりません。

2 配偶者にパート収入がある場合

夫が主たる所得者であり、妻がパートで働く場合を例に考えてみますと、平成29年までは、妻のパート収入が103万円までであれば、夫の所得に関係なく配偶者控除(38万円)が受けられます。

これが平成30年からは、次のように改正されます。

① 配偶者控除

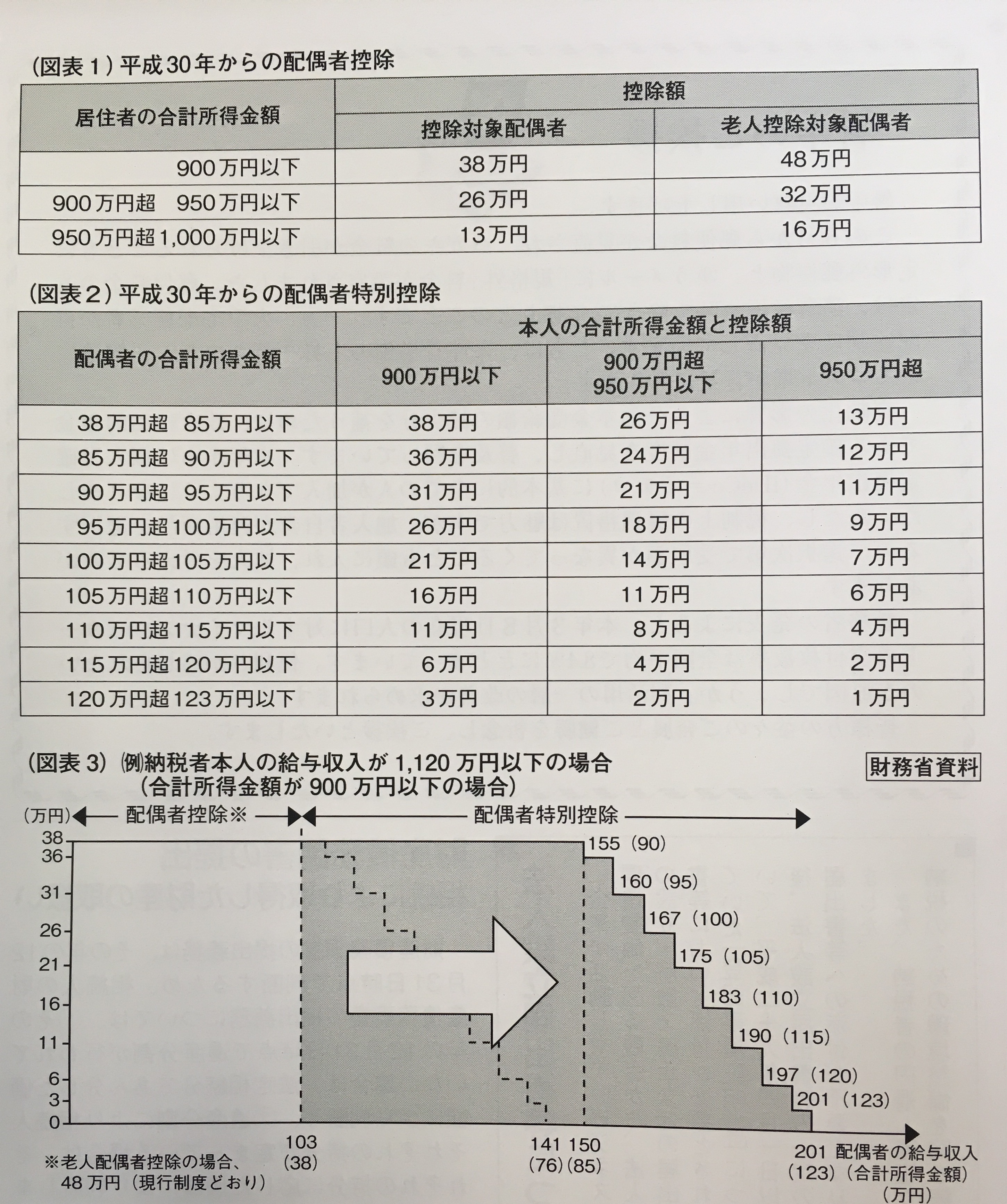

控除対象配偶者又は老人控除対象配偶者を有する居住者に適用する配偶者控除について、担税力の調整の必要性の観点から、その居住者本人の所得に応じて制限が設けられます(図表1)。

そして、合計所得金額が1000万円を超える居住者については、配偶者控除が適用されないことになりました。

② 配偶者特別控除

配偶者特別控除の対象となる配偶者の合計所得金額は38万円超123万円以下(改正前38万円超76万円未満)とされます。つまり、給与所得だけの配偶者については、給与収入201万円(改正前141万円)までであれば、配偶者特別控除の対象となります。

そして38万円の控除額が適用される配偶者の給与収入の上限額が150万円に引き上げられます(図表2、3)。

また、配偶者控除と同様、配偶者特別控除についても、居住者本人の所得に応じて図表2に掲げる新たな制限が設けられます。そして、改正前のとおり、合計所得金額が1000万円を超える居住者については、配偶者特別控除の適用がありません。

※ 個人住民税の配偶者控除、配偶者特別控除でも、同様の措置が平成31年から実施されます。

二 住民税の規定

住民税の非課税限度額は35万円と所得税の基礎控除より3万円低いので、パート年収が100万円以下ですと、給与所得が35万円以下となり、住民税の所得割はかかりません(均等割は課税されることがあります)。

三 社会保険の規定

1 106万円の壁

平成28年10月より短時間労働者に対する厚生年金(社会保険)適用基準が緩和され、次の全ての基準を満たす場合、勤務先で社会保険に加入しなければならないことになり、手取り収入が減少する事態となりました。

① 労働時間が週20時間以上であること

② 1か月の賃金が8万8000円(年収106万円)以上であること

③ 勤務期間が1年以上見込まれること

④ 勤務先が従業員501人以上の会社であること

⑤ 学生でないこと

2 130万円の壁

前記④に該当しない中小企業に勤務する短時間労働者については、従来からの4分の3ルールが適用され一日8時間、月20日の勤務日数の場合、「週30時間以上労働、月15日以上労働」で社会保険に加入となります。この場合でも、年収130万円未満であれば扶養基準を満たすため、社会保険の「130万円の壁」と呼ばれています。

四 総合的検討

前記のほか、夫が会社員ですと、夫の会社の家族手当にも影響するので、家族手当の支給基準なども確認する必要があります。

いずれにしても、就業調整するかどうかは、職場や家族環境と経済的メリット等のバランスをとりながら検討することになります。

【労務】最低賃金 京都856円

2017/08/28厚生労働省は17日、都道府県ごとに決められる地域別最低賃金の平成29年度の改定結果が出そろい、全国平均の時給は昨年度比25円増の848円になったと発表しました。2年連続となる3%の引き上げで、金額でも昨年度と並んで現在の方式になった平成14年度以降最大の上げ幅となりました。

京都府の最低賃金は856円で、10月1日発効予定です。

最低賃金の引上げは純粋なコスト増になりますので、特に中小企業にとっては大きな痛手です。節税や助成金・補助金などの急場しのぎの手当てでは限界がありますので、企業競争力を低下させないような施策が望まれます。

【宿泊税】京都市も宿泊税導入へ

2017/08/25京都市長は7日、観光客の増加で生じた課題解決に必要とされる新たな財源として、宿泊税の導入を提言した有識者委員会の答申を受け、制度創設のための条例案を9月市議会に提案する意向を表明しました。早ければ平成30年度中に宿泊税が導入される見通しです。

宿泊税の導入は東京都と大阪府に次ぐ3例目になります。ホテル、旅館だけでなく、ゲストハウス、民泊を含めたすべての宿泊施設を課税対象にしています。ただし、修学旅行生は免税となることを提言しています。具体的な課税額を示していないが、宿泊料金に応じて1人あたり100円〜300円程度を課税する東京や大阪の例を参考にする方針です。

宿泊税が観光インフラ整備に投資されることにより、さらに観光客を呼び込めることができそうです。そして、それが地域活性や利便性向上につながるので、京都住民にとって嬉しい税金となります。

お問い合わせはこちら

- 中小事業者でも顧問を引き受けてくれるだろうか・・・

- 創業・開業にあたって専門家に相談したい・・・

- 相続で困っているがどうしていいか分からない・・・

- セカンドオピニオンとして、税務や会計の話がしたい・・・

- 会計とあわせて人事労務もみてほしい・・・

お電話またはメールで、お気軽にお問い合わせください。

〒612-0006 京都市伏見区深草上横縄町10-64 岩井ビル[アクセス]

〒612-0006 京都市伏見区深草上横縄町10-64 岩井ビル[アクセス]

☎ 075-645-1511 FAX 075-645-1512

営業時間:平日 9:00〜17:30(土日祝休) 20:00まで受付可能(要予約)